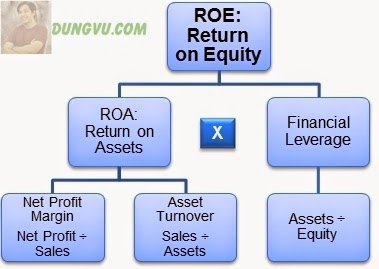

Đầu tư chứng khoán có nhiều trường phái, nhiều loại đầu tư khác nhau. Nhưng chung quy tất cả các kiểu đầu tư đều xuất phát từ hai kiểu phân tích chính là phân tích kỹ thuật và phân tích cơ bản. Bài viết này hướng dẫn việc phân tích 2 chỉ số quan trọng trong phân tích cơ bản ROE và ROA.

ROE: Tỷ suất thu nhập trên vốn chủ sở hữu (còn gọi là suất sinh lời của vốn chủ sở hữu)

ROA: Tỷ suất thu nhập trên tài sản (suất sinh lời của tài sản)

FL (Financial Leverage): Đòn bẩy tài chính

công thức để lý giải như sau:

(1) ROE = Lãi ròng / Vốn chủ sở hữu

(2) ROA = Lãi ròng / Tổng tài sản

(3) FL = 1 + (Nợ phải trả / Vốn chủ sở hữu)

Từ 3 công thức trên sau biến đổi (chỉ đơn thuần là toán học và kế toán)

còn lại công thức tính ROE như thế này:

ROE = ROA x FL tức là: ROE = (Lãi ròng / Tổng tài sản) x (1 + (Nợ phải trả / Vốn chủ sở hữu))

Ví dụ:

Có 2 công ty cùng kinh doanh Karaoke + dịch vụ vui vẻ, gọi tắt là A và B

- Công ty A có nợ phải trả là 5 tỷ và vốn chủ sở hữu là 20 tỷ; Công ty B có nợ phải trả là 15 tỷ và vốn chủ sở hữu là 10 tỷ.

- Lãi ròng thu được trong năm là: 10 tỷ đồng (A, B có lãi như nhau)

- Tổng tài sản là 25 tỷ đồng (A, B có tổng tài sản đưa vào kinh doanh như nhau)

Như vậy: ROA = Lãi ròng / Tổng tài sản = 10 tỷ / 25 tỷ = 40%

Nói cách khác là cứ 10 đồng tài sản sử dụng cho kinh doanh thì sẽ thu được 4 đồng lãi/năm (A và B sử dụng tài sản để kinh doanh tốt như nhau).

Vậy thì mua cổ phiếu của thằng nào đây? Lại phải so sánh ROE thôi các bạn nhỉ !

ROE = Lãi ròng / Vốn chủ sở hữu

- ROE (A) = 10 tỷ / 20 tỷ = 50%

- ROE (B) = 10 tỷ / 10 tỷ = 100%

A lãi 50% vốn, B lãi 100% vốn (ấn tượng quá, hơn cả chơi chứng khoán).

Với kết quả trên thì B ngon hơn A, vì: ROE (B) > ROE (A) mà.

tiếp nhé:

Vì ROA của 2 thằng là như nhau nên ta có: (xtôi lại công thức tính FL và quan hệ của ROE với ROA & FL ở trên)

ROE (A) = ROA x FL (A) = 40% x (1 + (5/20)) = 50%

ROE (B) = ROA x FL (B) = 40% x (1 + (15/10)) = 100%

Đòn bẩy tài chính có ảnh hưởng lớn đến lãi; Vay nợ càng nhiều thì tỷ suất lợi nhuận trên vốn chủ sở hữu càng cao

Thế nhưng các bạn nhớ cho:

1/. Trong trường hợp rủi ro công ty bị phá sản thì các chủ nợ sẽ được thu hồi vốn trước, các bạn là người bỏ vốn tham gia sở hữu công ty thì sẽ được chi trả sau cùng. Nếu đã bán hết tài sản mà cũng chỉ đủ trả nợ thì các bạn ... "móm".

2/. Trường hợp năm nay các chú dân quân ở phường kiểm tra dữ quá không làm ăn gì được, lãi ròng chỉ đủ trả lãi vay thì các bạn cũng ... "móm".

ROE và ROA mà cao thì càng tốt thôi nhưng thực ra các nước trên thế giới có nhiều kinh nghiệm cho rằng, hai thằng này cứ trên 20% là ngon rồi tất nhiên càng cáo càng tốt rồi. Nhưng có điều lãi cao tỉ thuận thuận phải rủi ro cao đấy các bạn phải lưu ý... nhưng cũng không sao tôi đã có cách trị thằng FL rồi; các bạn nhảy vào tìm thằng ROIC (ROI & ROTC là một) thì được ngay

Thực tế ROE và ROA trên 20% là có thể tạm chấp nhận và đầu tư được...nhưng các bạn phải quay ra tính thằng EPS (Lãi/số cổ phiếu) và PE (giá/cổ phiếu) cái. Các cụ nhiều kinh nghiệm cũng tuyên đoán PE tầm 20 là tạm ổn, đừng tham quá.

Ví dụ như sau: hoàn toàn có thể đối với thị trường Việt Nam.

Công ty X có vốn điều lệ là 20 tỷ (=2 triệu cổ phần với mệnh giá là 10.000 đồng/cổ phần).

Trong bản cáo bạch, công ty vẽ rất nhiều dự án và dự kiến năm tới sẽ đtôi lại tỷ suất lợi nhuận trên vốn điều lệ đến 60%. Dĩ nhiên để thực hiện các dự án tốt đẹp của mình, công ty không quên đưa ra lộ trình sẽ tăng vốn lên gấp đôi.

Chính vì tỷ suất lãi/vốn quá hấp dẫn (cộng với một số thông tin tốt khác) đã làm giá cổ phiếu của công ty tăng cao. Chỉ 3 tháng sau khi IPO, giá cổ phiếu của công ty X đã là 160.000 đồng/cổ phiếu.

Lúc này, công ty quyết định tăng vốn điều lệ lên gấp đôi với phương thức phát hành thêm cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 1:1 với giá phát hành là 130.000 đồng/cổ phiếu (thấp hơn giá đang giao dịch 30.000 đồng).

Giả sử việc phát hành thành công, công ty sẽ có 40 tỷ vốn điều lệ (=4 triệu cổ phần với mệnh giá 10.000 đồng) và có 240 tỷ thặng dư vốn =(130.000-10.000) x 2 triệu CP mới phát hành thêm.

Nếu mang 240 tỷ gửi ngân hàng 1 năm với lãi suất 10% thì sẽ thu được 24 tỷ. Chỉ cần 24 tỷ này chia cho 4 triệu cổ phần thì sẽ có EPS là 6.000 đồng. Tỷ suất lợi nhuận trên vốn điều lệ là 60% (24 tỷ lãi/40 tỷ vốn điều lệ) đúng như cáo bạch đã đưa ra.

Do công ty phát hành thêm cho cổ đông hiện hữu với giá 130.000 nên thị trường chỉ chấp nhận giá giao dịch khoảng 135.000 đồng, khi đó PE khoảng 22 (=135.000/6.000). Hấp dẫn quá nhỉ.

À thế còn cổ đông sáng lập làm thế nào lấy lại vốn.

Bán bớt cổ phần với lý do chi tiêu cá nhân hoặc góp vốn vào công ty con (tất nhiên là bán dần dần thôi để còn giữ giá chứ).

Nếu bán từ từ với giá 130.000 đồng/CP thì chỉ cần bán khoảng 55% số cổ phiếu đang nắm giữ thì sẽ thu hồi đủ vốn (10 tỷ ban đầu + 130 tỷ mua cổ phiếu phát hành thêm, giả sử cổ đông sáng lập sở hữu 50% vốn điều lệ).

Khổ quá ai là người mất tiền? tôi, các bạn và nhiều nhà đầu tư nhỏ lẻ khác đấy. Tất nhiên đây chỉ là ví dụ giả định nhưng có khả năng xảy ra rất cao.

Nhận xét

Đăng nhận xét